O Projeto de nº 4.426/2016 em tramitação na Câmara dos Deputados visa garantir as micro e pequenas empresas o mesmo tratamento concedido as empresas de médio e grande porte pela Lei nº 12.546/2011, que substitui a contribuição previdenciária sobre a folha de salário para, no lugar, contribuir sobre o faturamento bruto.

A Lei nº 12.546/2011 autoriza as empresas substituir a contribuição previdenciária sobre a folha de pagamento pela contribuição sobre a receita bruta.

A Pessoa jurídica enquadrada no Simples Nacional (LC 123/2006) regra geral (Anexo IV da LC 123/2006 recolher separadamente) recolhe a Contribuição Previdenciária Patronal – CPP com base na receita bruta.

Os percentuais destinados a CPP estão embutidos no Simples Nacional, conforme tabela.

Anexo III – Serviços Lei Complementar nº 123/2006

| Receita Bruta em 12 meses (em R$) | Alíquota | IRPJ | CSLL | COFINS | PIS/PASEP | CPP | ISS |

| Até 180.000,00 | 6,00% | 0,00% | 0,00% | 0,00% | 0,00% | 4,00% | 2,00% |

| De 180.000,01 a 360.000,00 | 8,21% | 0,00% | 0,00% | 1,42% | 0,00% | 4,00% | 2,79% |

| De 360.000,01 a 540.000,00 | 10,26% | 0,48% | 0,43% | 1,43% | 0,35% | 4,07% | 3,50% |

| De 540.000,01 a 720.000,00 | 11,31% | 0,53% | 0,53% | 1,56% | 0,38% | 4,47% | 3,84% |

| De 720.000,01 a 900.000,00 | 11,40% | 0,53% | 0,52% | 1,58% | 0,38% | 4,52% | 3,87% |

| De 900.000,01 a 1.080.000,00 | 12,42% | 0,57% | 0,57% | 1,73% | 0,40% | 4,92% | 4,23% |

| De 1.080.000,01 a 1.260.000,00 | 12,54% | 0,59% | 0,56% | 1,74% | 0,42% | 4,97% | 4,26% |

| De 1.260.000,01 a 1.440.000,00 | 12,68% | 0,59% | 0,57% | 1,76% | 0,42% | 5,03% | 4,31% |

| De 1.440.000,01 a 1.620.000,00 | 13,55% | 0,63% | 0,61% | 1,88% | 0,45% | 5,37% | 4,61% |

| De 1.620.000,01 a 1.800.000,00 | 13,68% | 0,63% | 0,64% | 1,89% | 0,45% | 5,42% | 4,65% |

| De 1.800.000,01 a 1.980.000,00 | 14,93% | 0,69% | 0,69% | 2,07% | 0,50% | 5,98% | 5,00% |

| De 1.980.000,01 a 2.160.000,00 | 15,06% | 0,69% | 0,69% | 2,09% | 0,50% | 6,09% | 5,00% |

| De 2.160.000,01 a 2.340.000,00 | 15,20% | 0,71% | 0,70% | 2,10% | 0,50% | 6,19% | 5,00% |

| De 2.340.000,01 a 2.520.000,00 | 15,35% | 0,71% | 0,70% | 2,13% | 0,51% | 6,30% | 5,00% |

| De 2.520.000,01 a 2.700.000,00 | 15,48% | 0,72% | 0,70% | 2,15% | 0,51% | 6,40% | 5,00% |

| De 2.700.000,01 a 2.880.000,00 | 16,85% | 0,78% | 0,76% | 2,34% | 0,56% | 7,41% | 5,00% |

| De 2.880.000,01 a 3.060.000,00 | 16,98% | 0,78% | 0,78% | 2,36% | 0,56% | 7,50% | 5,00% |

| De 3.060.000,01 a 3.240.000,00 | 17,13% | 0,80% | 0,79% | 2,37% | 0,57% | 7,60% | 5,00% |

| De 3.240.000,01 a 3.420.000,00 | 17,27% | 0,80% | 0,79% | 2,40% | 0,57% | 7,71% | 5,00% |

| De 3.420.000,01 a 3.600.000,00 | 17,42% | 0,81% | 0,79% | 2,42% | 0,57% | 7,83% | 5,00% |

Qual será o efeito tributário se a pessoa jurídica optante pelo Simples Nacional passar a recolher a Contribuição Previdenciária Patronal com base nas regras da Lei nº 12.546/2011?

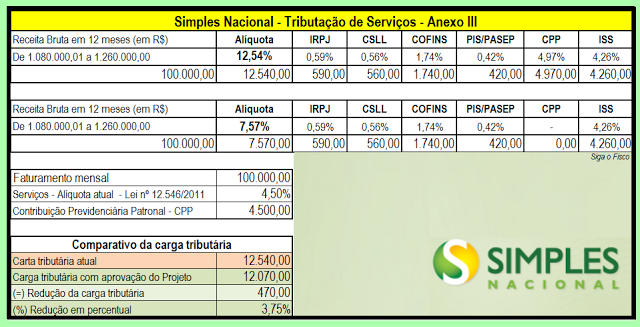

A empresa deixa de recolher no Documento de Arrecadação do Simples – DAS o percentual destinado a CPP, neste exemplo representa 4,97% e passa a pagar a Contribuição Previdenciária Patronal em guia própria, com alíquota fixa, que atualmente é 4,5% (Lei nº 12,546/2011).

A base de cálculo da CPP vai continuar a mesma, ou seja, o valor da receita bruta auferida no mês, mas muda o percentual e também a forma de recolher.

O Projeto de Lei nº 4.426/2016 em tramitação na Câmara dos Deputados prevê a modificação da Lei nº 12.546/2011, que instituiu a famosa “desoneração da folha de pagamento”, para incluir as empresas optantes pelo Simples Nacional na condição de micro e pequena empresa. Atualmente somente as pessoas jurídicas optantes pelo Simples Nacional, com atividade de construção civil estão autorizadas a optar pelo recolhimento da CPP criado pela Lei nº 12.546/2011 (Instrução Normativa nº 1.436/2013).

Exemplo: Empresa com receita bruta mensal de R$ 100 mil

Folha de Pagamento R$ 20 mil

Prestadora de Serviço – Anexo III da LC 123/2006

Atualmente o percentual do Simples Nacional é de 12,54%, no DAS recolhe 4,97% a título de CPP

De acordo com o exemplo, se o Projeto de Lei for aprovado para este cenário a carga tributária será reduzida em apenas 3,75%.

De acordo com o governo, desde o final de 2011, o benefício fiscal de “desoneração da folha de pagamento” foi concedido a vários segmentos econômicos para diminuir o custo com mão de obra e aquecer a economia.

Atualmente, as atividades listadas na Lei nº 12.546/2011 estão autorizadas a optar por recolher a Contribuição Previdenciária Patronal com base na receita bruta em substituição a folha de pagamento. A opção pela “desoneração da folha” deve ser realizada anualmente. Inicialmente a desoneração era obrigatória.

Opção pela “desoneração”

A opção pela tributação substitutiva prevista nos arts. 7o e 8o da Lei nº 12.546 de 2011 será manifestada mediante o pagamento da contribuição incidente sobre a receita bruta relativa a janeiro de cada ano, ou à primeira competência subsequente para a qual haja receita bruta apurada, e será irretratável para todo o ano calendário.

- Fim do prazo para programa de proteção ao emprego

- Publicado Manual da ECD – Versão 5 (Dezembro/2016)

- Crescimento Tecnológico x Contabilidade

- Simples Nacional: Como Tributar os Serviços de Construção Civil?

- CARF e Conselho de contribuintes poderão ser extintos

- Aprovada cobrança de ICMS sobre importação para estado da empresa destinatária

- Receita estuda facilitar a renegociação de dívidas

- Projeto da Caixa facilita a vida dos microeempreendedores individuais

- ECD será exigida das empresas Optantes pelo Simples Nacional