A Receita Federal encaminhou 16.135 comunicados de insuficiência de declaração do Imposto Sobre a Renda das Pessoas Jurídicas (IRPJ) e da Contribuição Social sobre o Lucro Líquido (CSLL) – Lucro Presumido.

Nesta fase inicial da operação, apenas o ano-calendário de 2018 foi considerado. O total de indício de insuficiência é de aproximadamente R$ 2,5 bilhões.

O objetivo é que as empresas regularizem as divergências identificadas de forma espontânea.

Notificação IRPJ/CSLL

As notificações estão sendo encaminhadas pelos Correios e pela Caixa Postal do contribuinte.

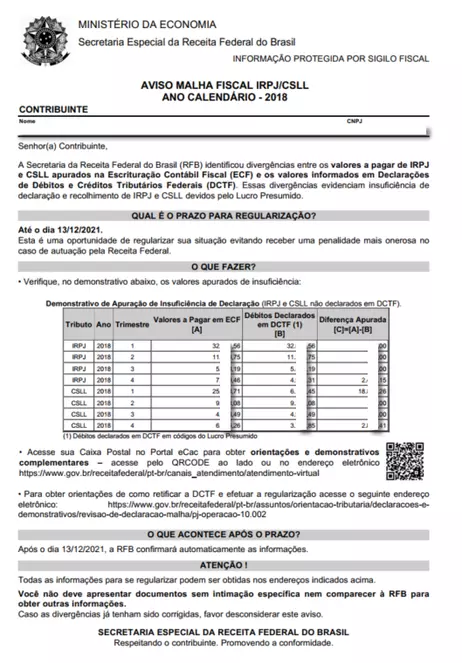

Confira modelo enviado pelos Correios:

Já pela Caixa Postal do contribuinte, foi enviado um conjunto de quatro mensagens, sendo:

Mensagem 1 – contendo o mesmo demonstrativo de divergências do modelo da carta enviada pelos Correios, acrescido de diversas outras orientações ao contribuinte, as mesmas que também podem ser acessadas por meio do endereço eletrônico citado mais acima;

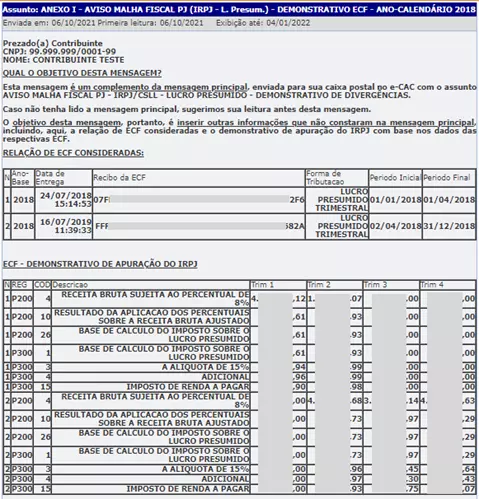

Mensagem 2 – contendo o Demonstrativo de Apuração dos Dados da ECF-IRPJ (Anexo I);

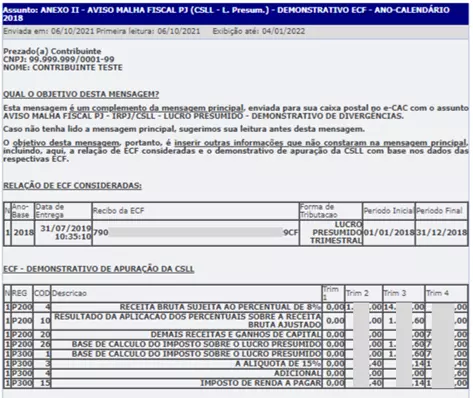

Mensagem 3 – contendo o Demonstrativo de Apuração dos Dados da ECF-CSLL (Anexo II);

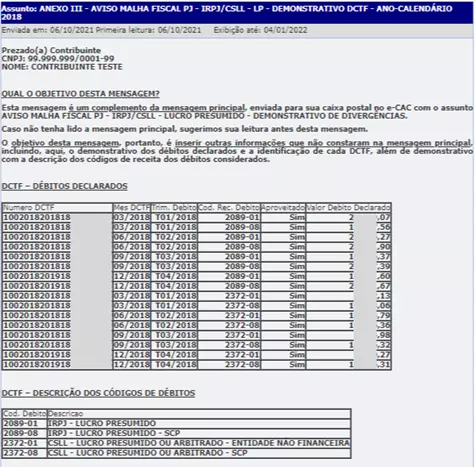

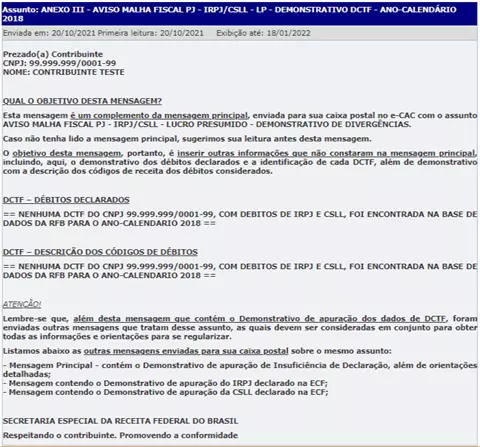

Mensagem 4 – contendo o Demonstrativo de Apuração dos Dados Declarados em DCTF (Anexo III).

Houve necessidade de inclusão desses demonstrativos em mensagens diferentes devido a limitações de quantidade de informações que podem ser incluídas nas mensagens enviadas por meio do sistema Caixa Postal RFB.

Seguem exemplos das mensagens que contém os anexos I, II e III:

Malha Fiscal da Pessoa Jurídica

A operação faz parte do trabalho de Malha Fiscal da Pessoa Jurídica, que realiza análise de dados e cruzamento de informações prestadas pela própria pessoa jurídica e por terceiros, objetivando a regularização espontânea das divergências identificadas.

A partir do cruzamento de informações, foi identificada insuficiência de declaração e recolhimento no ano-calendário 2018 e enviados avisos de autorregularização por via postal e por meio de mensagem na caixa postal no e-CAC (centro de atendimento virtual) da Receita Federal com prazo até 13/12/2021, após o qual será realizada nova verificação nas declarações.

Na etapa seguinte, os contribuintes que não se regularizarem, estarão sujeitos ao lançamento de ofício.

Inconsistências por Estados

Confira o detalhamento dos valores devidos em milhões apurados nesta operação por Unidade da Federação:

| UF | Quantidade de contribuintes | Valor da sonegação estimada |

| AC | 69 | 7.337.223, |

| AL | 163 | 13.019.686, |

| AM | 361 | 62.505.963, |

| AP | 35 | 4.195.716, |

| BA | 796 | 95.367.334, |

| CE | 532 | 58.306.051, |

| DF | 408 | 64.884.814, |

| ES | 292 | 33.857.819, |

| GO | 550 | 59.424.770, |

| MA | 370 | 50.834.554, |

| MG | 1.279 | 129.161.246, |

| MS | 245 | 27.187.181, |

| MT | 465 | 49.144.418, |

| PA | 417 | 515.146.207, |

| PB | 223 | 15.586.859, |

| PE | 550 | 67.549.340, |

| PI | 150 | 13.119.568, |

| PR | 847 | 82.763.032, |

| RJ | 1.642 | 274.226.895, |

| RN | 183 | 15.993.142, |

| RO | 127 | 24.135.475, |

| RR | 37 | 91.470.636, |

| RS | 726 | 59.841.948, |

| SC | 489 | 74.543.069, |

| SE | 131 | 14.137.956, |

| SP | 4.950 | 652.657.730, |

| TO | 98 | 8.294.637, |

| TOTAL | 16.135 | 2.564.693.267,72 |

Como se regularizar

Para regularizar a situação perante a Receita Federal, é preciso:

ECF: verificar o correto preenchimento da escrituração, especialmente:

- Se a forma de tributação declarada corresponde à imposta pela legislação ou, nas situações permitidas, à opção feita pelo pagamento [art. 217, 219, 257 e 587 do Decreto 9.580/2018 (RIR/2018); art. 1º, 2º, 3º, 26 e 28 da Lei nº 9.430/1996; art. 14 da Lei 9718/1998; art. 56 da Lei Complementar nº 123/2006; art. 16, § 2º, da Lei nº 13043/2014].

- Se foram declaradas todas as receitas tributadas e se os registros P200, P300, P400 e P500 da ECF foram preenchidos corretamente, conforme regras do Manual da ECF e Tabelas Dinâmicas disponibilizados no sítio eletrônico do Sped (http://sped.rfb.gov.br/pasta/show/1644).

Consulte o registro 9100 de sua ECF e verifique se há avisos de erros e de inconsistências na escrituração transmitida ao Sped. Em caso de identificação de erros, retifique a ECF promovendo as correções.

Se houver erro de preenchimento da ECF, promova os devidos acertos e transmita escrituração retificadora.

DCTF: verifique o correto preenchimento dos débitos e créditos do imposto, especialmente:

- Se os valores dos débitos declarados em DCTF correspondem aos apurados na ECF.

- Se os códigos dos débitos de IRPJ e CSLL declarados em DCTF correspondem à forma de tributação declarada em ECF. Os valores do IRPJ e da CSLL apurados em ECF no registro P300, código 15, e no registro P500, código 13, devem ser declarados em DCTF nos códigos 2089-01 e 2372-01.

- Se foram informados todos os créditos vinculados aos débitos, tais como pagamentos com Darf, compensações, parcelamentos e suspensão.

Mesmo que haja recolhimentos em Darf ou compensações em PER/DCOMP superiores ao IRPJ e CSLL declarados em DCTF, o contribuinte deverá apresentar DCTF original (se omisso) ou DCTF retificadora para sanar erro de fato e regularizar as divergências, com vinculação dos respectivos créditos (art. 9º, §4º, e art. 11 da IN RFB nº 1599/20150 e art. 16, § 4º, e art 18 da IN RFB 2005/2021).

Caso a empresa seja sócia ostensiva de SCP, verifique se os débitos da SCP foram declarados em DCTF em códigos específicos, distintos dos códigos aplicados aos débitos de IRPJ e CSLL da empresa.

Se houver erro de preenchimento de DCTF, apresentar DCTF retificadora.